Tra le sigle utilizzate da Banca d’Italia ce n’è una, PUMA2, che proviamo a spiegarvi con parole, se possibile, semplici per la rilevanza che la procedura sottesa ha (e avrebbe potuto e dovuto avere nella seconda decade del 2000 in concomitanza con le più recenti crisi bancarie) nel controllo e nella vigilanza fin dal 1974 delle banche principali e, dalla fine del 1990, delle società di intermediazione finanziaria “sottoposte” a Banca d’Italia.

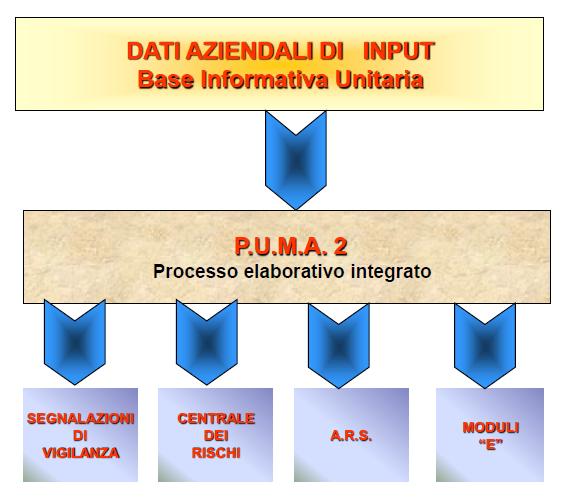

PUMA, intanto, sta per Procedura Unificata Matrici Aziendali e individua la procedura di “Cooperazione tra intermediari coordinata dalla Banca d’Italia per lo sviluppo di una documentazione a supporto delle segnalazioni” da trasmettere periodicamente a quello che ancora chiamiamo Istituto centrale, nonostante l’evoluzione e la riduzione dei suoi compiti a beneficio della BCE.

Il “2? di PUMA corrisponde alla versione che è succeduta alla prima release di PUMA, nata nel 1974. La seconda versione è molto più completa e complessa e risale ai primi anni 2000.

PUMA, a cui partecipano attualmente, oltre alla Banca d’Italia, 5 associazioni di categoria del settore creditizio e finanziario, 17 banche, 1 intermediario ex art 106 del TUB, la Cassa Depositi e Prestiti e la Divisione Bancoposta delle Poste Italiane, è in pratica una infrastruttura informatica progettata grazie a iniziative di cooperazione interbancaria che permette di condividere l’analisi delle nuove richieste informative e la definizione delle logiche di elaborazione dei dati attraverso le quali soddisfarle e che altrimenti resterebbero affidate a ciascun ente segnalante.

Quindi per uniformare i flussi informativi delle segnalazioni periodiche che gli istituti di credito devono trasmettere periodicamente a Banca d’Italia (matrice dei conti delle banche, segnalazioni statistiche e di vigilanza degli intermediari bancari e finanziari, segnalazione di Centrale dei rischi, tavole del bilancio bancario e della nota integrativa, ecc.) gli stessi vengono regolati sul modello della procedura PUMA2.

L’obiettivo sostanzialmente è quello di garantire una maggiore uniformità delle segnalazioni da parte degli intermediari e una migliore qualità dei dati che vengono segnalati alle Autorità nazionali ed europee, in termini di rispondenza alla normativa segnaletica, accuratezza, coerenza e rispetto delle scadenze.

Le banche utilizzano, quindi, un software integrato e coerente con le procedure PUMA2 in modo da permettere l’uniformità e la coerenza delle segnalazioni agli Organi Centrali oltre che facilitare la gestione dei rapporti con la Centrale Rischi di Banca d’Italia.

Tutte le procedure segnaletiche e di vigilanza convergono pertanto verso questo standard di procedura e permettono agli intermediari finanziari di migliorare ogni fase del sistema di reporting, segnalazione e comunicazione con Banca d’Italia e il sistema integrato mette così gli intermediari in grado di assolvere in modo semplice e completo gli obblighi di contribuzione alla Centrale dei Rischi e AnaCredit (acronimo per “analytical credit dataset” ovvero “set di dati analitici sul credito”, un progetto SEBC, Sistema Banche Centrali Europee, avviato nel 2011 e finalizzato alla costituzione di una banca dati sui finanziamenti concessi dal sistema bancario dell’eurozona)

In pratica tutte le informazioni rese a Banca d’Italia per ogni singolo cliente seguono un sistema standardizzato ed uniforme (PUMA 2) che mette Banca d’Italia nella condizione di poter poi estrarre uniformemente i suoi dati per analisi, statistiche, controllo, ecc…

Di sicuro Banca d’Italia con le informazioni dettagliatissime che riceve dalle banche sui clienti, e grazie alla capacità di analisi e di incrocio di queste informazioni a livello di sistema, riesce a fare “le pulci” ad ogni banca e ad ogni cliente, tant’è che quando Banca d’Italia va in ispezione in una banca parte proprio dai dati a sua disposizione per campionare i clienti da controllare: un cliente “buono” in tutte le banche del sistema non entra mai nel campionamento.

Le procedure di PUMA2 effettuano un caricamento automatico prelevando le informazioni dai sistemi aziendali, poi c’è l’intervento manuale per controlli e correzioni in caso di errori e/o squadrature, ma quello che è presente nelle procedure di anagrafe, conti correnti, crediti, titoli, ecc… rimane tale e quale.

L’ufficio è l’Ufficio Segnalazioni di Vigilanza.

Le verifiche sulla correttezza e adeguatezza delle voci imputate a procedura vengono effettuate da “Risk” ( analisi/verifica macro dei flussi imputati a procedura) e da “Audit” (presso le singole attività conferitrici), in occasione delle ispezioni in loco periodiche…