È finito il doping monetario e io non ho niente da mettermi. E anche: lo spread è tornato a fare minacciosamente capolino e io ho in pancia miliardi di BTP che perdono valore. Mettetevi nella testa di un banchiere in questi giorni e scoprirete che questi sono i suoi pensieri più reconditi. Si annuncia un futuro con nuove ansie per le banche italiane. E ironia della sorte accade proprio nel momento in cui pareva aver segnato la svolta definitiva la grave crisi bancaria che ha imperversato dal 2011 nel nostro Paese.

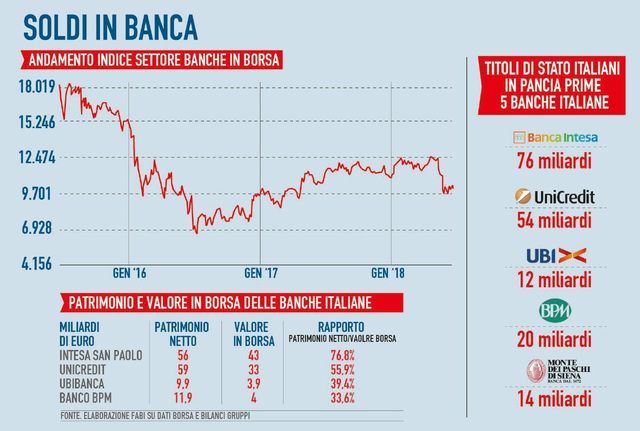

Il 2017 si è chiuso infatti per il settore con utili ritrovati, dopo anni, e il primo trimestre del 2018 ha visto confermarsi il quadro con Intesa Sanpaolo e UniCredit a segnare il miglior risultato trimestrale dal 2008. Fine dell’incubo. Ma è bastata la forte incertezza politica del dopo elezioni e il neo-governo a tinte sovraniste a far riprecipitare la situazione. L’allargamento dello spread delle scorse settimane si è accompagnato a grandi vendite dei titoli bancari in Borsa. Mediamente le banche, reduci da un forte allungo dall’estate del 2016, hanno perso il 20% del loro valore di mercato solo nell’ultimo mese. Una pioggia di vendite legata al rialzo dei rendimenti rispetto al Bund tedesco.

Se sale il rischio paese, legato alle paure di politiche espansive che aumentino spesa pubblica, deficit e debito, in un paese che siede su 2.300 miliardi di debiti, il mercato vende le banche. In pancia agli istituti ci sono infatti tuttora 340 miliardi di titoli governativi, di fatto un sesto dell’intero fardello del debito. Rendimenti all’insù deprezzano i valori del tesoretto in titoli della Repubblica in mano alle banche. Perdite virtuali finché non si smobilizzano ma pur sempre perdite.

Se sale il rischio paese, legato alle paure di politiche espansive che aumentino spesa pubblica, deficit e debito, in un paese che siede su 2.300 miliardi di debiti, il mercato vende le banche. In pancia agli istituti ci sono infatti tuttora 340 miliardi di titoli governativi, di fatto un sesto dell’intero fardello del debito. Rendimenti all’insù deprezzano i valori del tesoretto in titoli della Repubblica in mano alle banche. Perdite virtuali finché non si smobilizzano ma pur sempre perdite.

Non solo, ad aggravare il quadro c’è il fatto che la Bce di Mario Draghi chiuderà i rubinetti degli acquisti di titoli pubblici con l’inizio del 2019. Sparisce dalla scena il compratore di ultima istanza che era entrato in campo con la crisi dei debiti sovrani. Senza gli acquisti della banca centrale che ha calmierato al ribasso i rendimenti sarebbero stati guai seri. Oggi la Banca d’Italia via Bce ha infatti in pancia 327 miliardi di Btp e consimili. Sommate i BTp acquistati da Bce e banche italiane e avrete che 670 miliardi, quasi un terzo del debito italiano è nelle loro casse. Ecco perché ogni qualsivoglia incertezza sulla tenuta a freno del debito pubblico finisce per impattare con violenza sulle banche. E del resto sono state le banche, e poi la Bce, a supplire alla grande fuga degli investitori esteri dai nostri Btp all’indomani della caduta del Governo Berlusconi. Senza quella ciambella di salvataggio uno scenario cupo avrebbe avvolto l’Italia. Le banche hanno finito per imbottirsi di titoli pubblici passando da 200 miliardi a oltre 400. Nell’ultimo anno si sono liberate di oltre 60 miliardi, ma quei 340 miliardi che ancora hanno in cassa destano preoccupazione. Le autorità europee, in particolare il fronte tedesco, preme da tempo per una ponderazione per il rischio sui BTp che richiederebbe una nuova tornata di aumenti di capitale, così come l’altro incubo italiano, quello delle “sofferenze”, continua a essere visto come una minaccia dai falchi della Bce e di Bruxelles. Non è un caso che francesi e tedeschi chiedano che il tasso massimo dei crediti deteriorati (Npl) lordi scenda al 5% del totale di quelli erogati e al 2,5% quello degli Npl netti.

Oggi le banche italiane che pure hanno ripulito con forza, via cessioni e per il veloce decremento dei nuovi flussi, le sofferenze dai loro bilanci hanno un tasso di npl lordi sopra il 10%, il doppio di quanto voluto dai falchi Ue. Una stretta ulteriore che rischia di dover richiedere nuovo capitale alle banche. Eppure il sistema è oggi in salute assai più che in passato. Tutte le banche hanno capitale ben oltre le richieste regolamentari. Non solo, il decremento dello stock di crediti malati è stato imponente, le rettifiche di valore su sofferenze e incagli sono fortemente diminuite tanto da riportare in forte utile il settore. Per il 2018, come ha stimato la Fabi, il più grande sindacato bancario, le prime 10 banche italiane dovrebbero realizzare oltre 10 miliardi di profitti. Sempre che qualcosa non deragli lungo il percorso di risanamento avviato dal 2017 in poi. E c’è pure un paradosso nell’attuale momentum delle banche. La caduta di Borsa è stata tale in queste settimane da deprimere molto le capitalizzazioni. Quasi a tornare indietro ai tempi cupi della crisi bancaria. La migliore banca per redditività e solidità, Intesa, oggi quota in Borsa l’80% del suo capitale. UniCredit vale poco sopra il 55% del suo patrimonio netto. Per non dire di Ubi e Banco Bpm che valgono tra il 40 e il 33% del capitale. Valori, come sostiene in uno studio la Fabi, che mettono a serio rischio scalata da parte degli stranieri il nostro sistema bancario. Con soli 8 miliardi oggi si comprano insieme Ubi e BancoBpm che hanno capitale che supera i 20 miliardi. Un boccone ghiotto.

La differenza infatti con i valori di mercato depressi del passato è che oggi le banche hanno pulito e molto i bilanci, hanno rafforzato il patrimonio e sono tornate a produrre utili. Il lavoro sporco è stato in buona parte fatto da azionisti che hanno sopportato le perdite in borsa e gli aumenti di capitale e dai lavoratori bancari che hanno pagato con esuberi la crisi. Qualche grande banca straniera oggi potrebbe coglierne i frutti, la rosa senza le spine. Con buona pace di chi pensa che lo spread sia un marchingegno diabolico. Non è altro che la misura della nostra affidabilità da grande debitore. La legge di stabilità dirà quanto credibili siamo sui mercati e quanto le banche rischieranno o meno di soffrirne.

di Fabio Pavesi, da Il Fatto Quotidiano