Lunedì 18 scorso scrivendo che la “Famiglia Zonin per fare patrimonio (e cassa) ha messo nella spa sue tenute: indispensabili per valore ma anche problema per investitore” ricostruivamo il conferimento delle tenute di famiglia alla Zonin spa, società prima solo commerciale, per renderne appetibile a nuovi investitori la sottoscrizione di un aumento di capitale da 50-70 milioni di euro per consentire gli investimenti in corso, motivo ufficiale, e, soprattutto, per ridurre il peso di oltre 180 milioni di indebitamento compatibili con la situazione bancaria precedente all’uscita di Gianni Zonin dalla ora ex Banca Popolare di Vicenza.

Ma quei 180 milioni, che hanno messo in agitazione le banche che li hanno concessi – scriveva anche Giovanni Pons su Business Insider il 13 maggio scorso – “rapportati a un ebitda (margine lordo) di circa 27 milioni portano a un multiplo di oltre 6 volte, troppo alto e obbiettivamente sostenibile. Bisogna ridurlo almeno a 3,5 volte…“

L’EV (Enterprise Value, valore della società) della Zonin spa, che in questi giorni l’advisor Mediobanca sta comunicando ai potenziali investitori di valutare intorno ai 300 milioni, sarà messo in discussione da eventuali nuovi investitori, che dovranno immettere soldi senza “governare” secondo i desiderata dei figli di Zonin e che, a maggior ragione, chiederanno garanzie reali su uno snodo fondamentale.

Se, infatti le tenute sono ora di proprietà della Zonin spa, per aumentarne il patrimonio e renderlo oggettivo e non solo legato ad un’attività di commercializzazione, la loro gestione sarebbe rimasta, invece, alle società semplici che prima le possedevano per il semplice motivo, fiscale, che le società agricole pagano tasse minimali e solo sulla base della insignificante, in questo caso, rendita catastale se non esercitano attività commerciali che vadano oltre la cessione dei loro prodotti in blocco a società commerciali.

I nuovi investitori in una società, che ha sì la proprietà delle tenute ma che deve acquistarne il prodotto a un prezzo teoricamente da contrattare con le società semplici di gestione avranno, quindi, bisogno, prima di aprire il portafoglio, di avere garanzie sul metodo di definizone del prezzo di acquisto del prodotto delle tenute visto che venditori e compratori non coincideranno più come nel recente passato.

Ma, se questo è uno scoglio non indifferente da superare da parte dell’advisor, se ne legge un altro tra le righe dell’ultima analisi di settore proprio di Mediobanca (qui la sintesi della sua Indagine sul settore vinicolo, ndr) che sarà al centro dell’evento “Dalle bollicine ai barricati: scenari, strategie e performance del settore del vino” organizzato a Vicenza per il 28 giugno da Adacta, la società di consulenza da sempre vicina agli interessi degli Zonin.

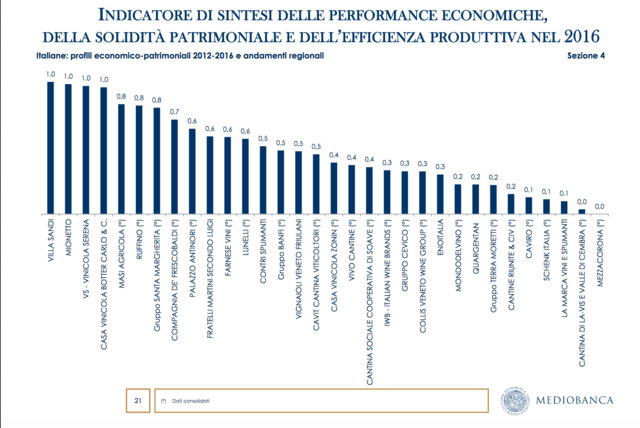

Ebbene tra indicazioni dei trend compessivi e di dettaglio del mercato vitivinicolo nazionale e internazionale ed esplicitazione dei dati di fatturato, che pongono la Zonin spa al quarto posto nazionale con 193 milioni di fatturato nel 2016 e 201 milioni previsti nel 2017 (il rapporto è del 12 aprile 2018), il ben più significativo, per gli investitori, “Indicatore di sintesi delle performance economiche, della solidità patrimoniale e dell?efficienza produttiva” fa crollare la casa Vinicola Zonin addirittura al 17° posto…

E qui tornano in mente i ben 180 milioni di indebitamento e la struttura conflittuale di formazione dei prezzi di cui abbiamo parlato che sembrano generare un circolo tutt’altro che virtuoso tra la ricerca di nuovi capitali e la loro remunerazione.